BLOG

Invertir en Bolsa de Valores con Osciladores: RSI, MACD y Estocástico

Muchos profesionales del mercado de valores utilizan indicadores técnicos para tomar decisiones de inversión. Su uso puede servir para varios propósitos, desde encontrar el mejor momento de entrada, hasta detectar las debilidades de cierta tendencia alcista o bajista.

Invertir en la Bolsa de Valores con Osciladores: RSI, MACD y Estocástico

La mayoría de estos indicadores se utilizan para medir la velocidad de un aumento o disminución en el precio de un activo financiero específico, por ejemplo, una acción; es como medir la velocidad de un ciclista que sube una montaña – tendencia alcista – o baja una montaña – tendencia bajista.

Los analistas técnicos llaman a la intensidad de la subida o caída: impulso.

Los indicadores más utilizados por la mayoría de los profesionales de la bolsa son el RSI, el MACD y el estocástico.

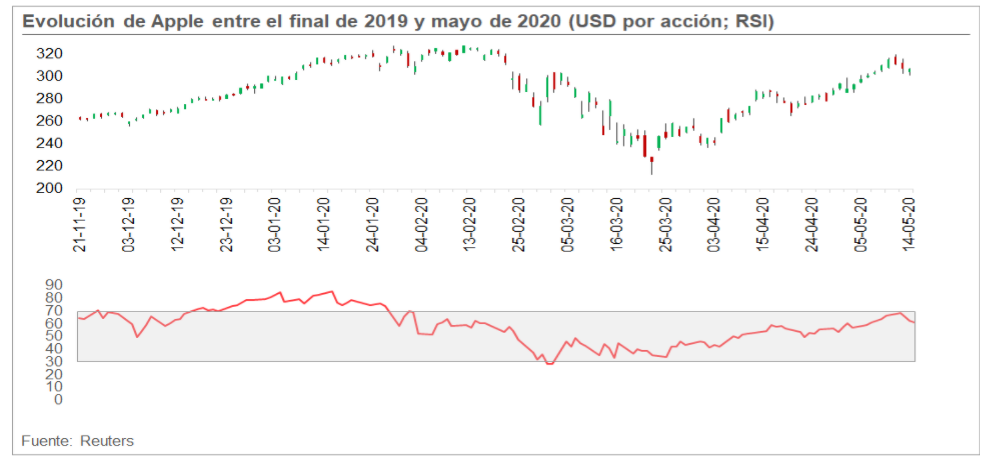

El RSI (índice de fuerza relativa) es un indicador de momentum, utilizado en el análisis técnico y que sirve para detectar, a partir del precio de cierre de cada sesión, las situaciones de sobrecompra o sobreventa de un activo determinado.

El RSI se muestra como un oscilador (un gráfico lineal que se mueve entre dos extremos) y puede tener una lectura de 0 a 100.

La interpretación y los usos tradicionales de los valores del RSI son los siguientes: valores iguales o superiores a 70 indican que un activo financiero está sobrecomprado o sobrevalorado; puede haber una reversión de la tendencia alcista o puede comenzar una corrección.

Una lectura del RSI de 30 o menos indica una condición de sobreventa o que el activo financiero está infravalorado, por lo que la tendencia bajista podría revertirse o podría producirse una recuperación del precio de cotización, iniciando una nueva tendencia alcista.

Como podemos ver en la Figura 1, la cotización de Apple a finales de enero de 2020 indicaba con seguridad que estaba en una zona sobrecomprada, es decir, el RSI tenía más de 70, por lo que era una alerta de que la tendencia alcista podría someterse a una corrección, como sucedió.

Figura 1

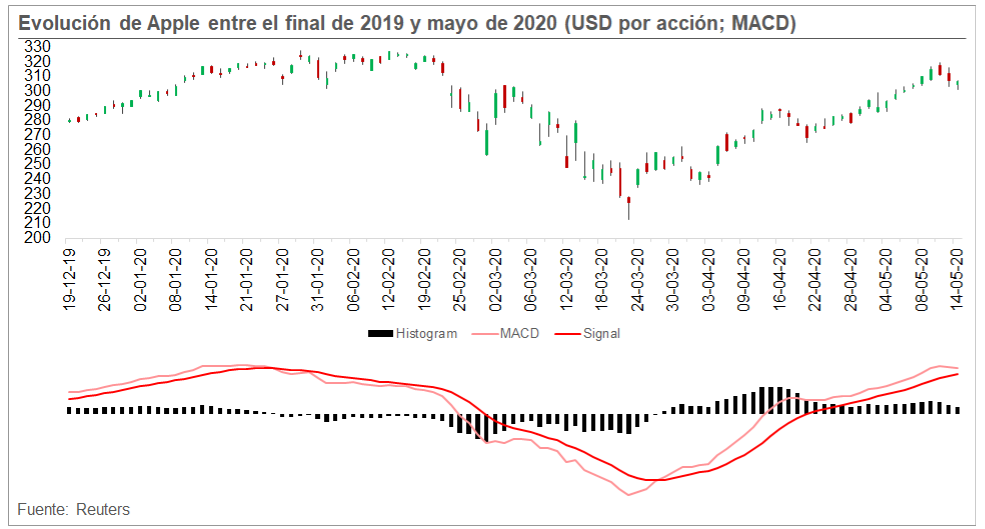

Otro indicador ampliamente utilizado por los inversores es el MACD. Al igual que el RSI, es un indicador de momentum, que muestra la relación entre dos medias móviles del precio del activo financiero.

El MACD se calcula a partir de la diferencia entre la EMA (Media Móvil Exponencial) de 26 períodos y 12 períodos. Para ilustrar mejor el funcionamiento de este indicador, podemos ver la Figura 2.

Figura 2

El resultado de esta diferencia es la línea MACD que aparece en la Figura 2.

La línea «Signal», es decir, la Línea de Señal resulta de la Media Móvil Exponencial de 9 períodos del MACD. Cuando la línea MACD cruza la línea de señal, como fue el caso a finales de marzo de 2020 para la compañía Apple, en dirección ascendente, constituye una señal de compra.

Cuando tal cruce ocurra en una dirección descendente, es una señal de venta.

El histograma resulta de la diferencia entre las líneas de MACD y señal; mide la fuerza de una determinada tendencia, cuando es positivo y elevado, hay una tendencia alcista con «fuerza»; lo contrario de una tendencia bajista, precisamente lo que sucedió a principios de marzo de 2020 para la empresa Apple.

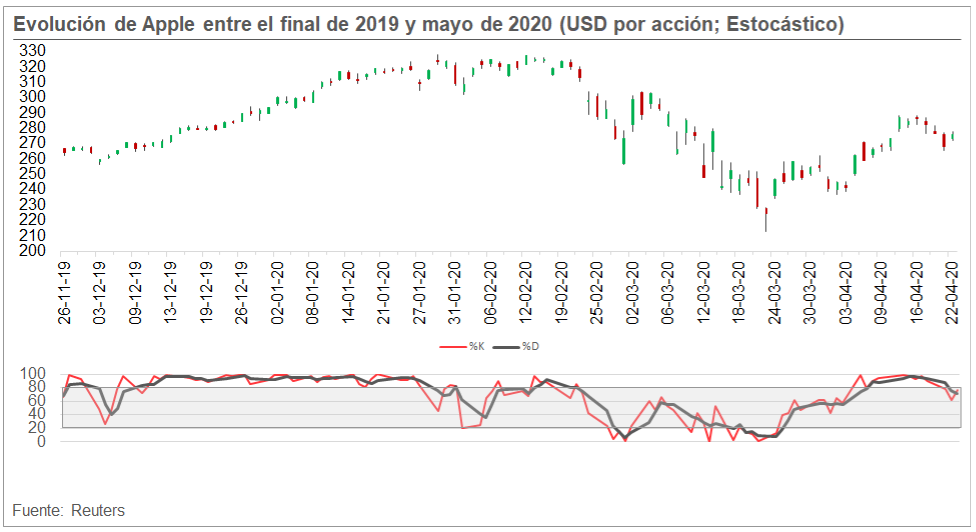

El tercer y último indicador es el indicador Estocástico.

Al igual que los indicadores anteriores en este artículo, es un indicador de momentum, utilizado para generar señales de compra y venta, oscilando, como el RSI, entre 0 y 100. Para ilustrarlo mejor, también usaremos un ejemplo, tal como podemos ver en la Figura 3.

Figura 3

Como regla general, las lecturas superiores a 80 indican una situación de sobrecompra, mientras que los valores inferiores a 20 indican situaciones de sobreventa.

Sin embargo, estos valores no siempre indican correcciones o reversiones de la tendencia: los de alta intensidad pueden permanecer en áreas de sobrecompra o sobreventa durante un período prolongado.

Podemos observar esta situación en la Figura 3, desde finales de 2019 hasta finales de enero de 2020, Apple permaneció en una zona de sobrecompra, es decir, con una lectura superior a 80.

Los gráficos del oscilador estocástico consisten en dos líneas: la línea % K, considerada la línea rápida, y la línea % D, la línea lenta, obtenida de la media móvil simple de tres períodos de la línea % K.

El cruce de ambas líneas puede indicar situaciones de reversión de la tendencia.

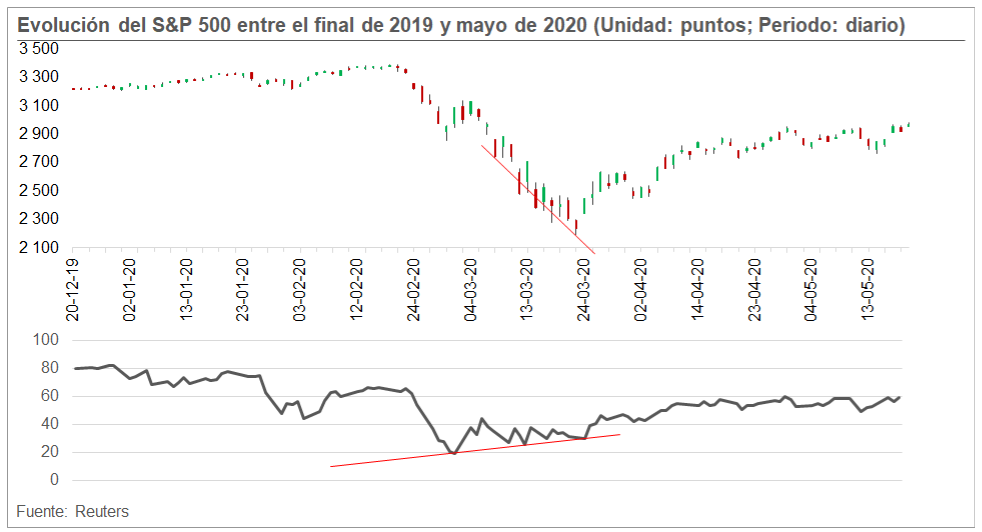

A pesar de toda la «teoría» relacionada con las señales de compra y venta, que se pueden obtener de dichos osciladores, la verdad es que los profesionales del mercado de valores utilizan estos indicadores para detectar divergencias.

Básicamente, hay una divergencia cuando la evolución de los precios no corresponde a la del indicador; de esta manera, estas divergencias pueden alertarnos sobre posibles reversiones de tendencias, lo que nos da importantes advertencias sobre la consistencia de una determinada tendencia.

Para ilustrarlo mejor, usemos un ejemplo, que podemos ver en la Figura 4.

Figura 4

Como podemos ver en la Figura 4, la evolución del precio en el principal índice bursátil norteamericano, el s&p 500, entre principios de marzo de 2020 y finales de ese mismo mes, estaba en divergencia con el indicador RSI.

En otras palabras, una tendencia bajista del precio de cotización no se correspondía con una tendencia bajista en el indicador RSI.

En este caso, hubo una debilidad en la tendencia bajista, lo que indica una posible reversión de la misma.

Existen múltiples análisis de divergencias que deben tenerse en cuenta al operar en bolsa; Si desea conocer estas técnicas, no dude en conocer los programas de formación para invertir en bolsa de AIR Trading. ¡Te estamos esperando!

Aviso Legal

A AIR Trading (AIR Harami – Formação Lda) é uma entidade que atua exclusivamente no âmbito da formação e da pedagogia e que tem por objetivo capacitar os seus clientes com os conhecimentos e aprendizagens necessários para operar nos mercados financeiros e de investimento. No âmbito dos seus serviços de formação, a AIR Trading emprega metodologias de aprendizagem e transmissão de conhecimentos que incluem, entre outros, a análise informativa (e.g. notícias, informação financeira, etc.) e a análise de conteúdos ou aspetos técnicos de diferentes ativos financeiros em ambiente e tempo real, visando a aproximação dos conteúdos teóricos ao contexto prático. A interconexão entre os domínios teóricos e práticos compreende-se, única e exclusivamente, no âmbito da oferta formativa da AIR Trading.

Os métodos e as metodologias de análise financeira e de investimento lecionados no âmbito da oferta formativa da AIR Trading servem somente para fins pedagógicos e formativos, os quais não se confundem, nem devem ser confundidos ou interpretados no sentido de constituir qualquer tipo de aconselhamento ou recomendação financeira ou tão-pouco constituir uma recomendação para a realização de investimentos.

A AIR Trading não realiza, direta ou indiretamente, qualquer serviço de conteúdo igual ou semelhante aos serviços de aconselhamento ou consultoria financeira ou de investimento que ocorra sob qualquer operação financeira ou sob qualquer ativo financeiro.

A AIR Trading não é responsável pelas perdas ou ganhos financeiros dos seus clientes, competindo a estes, a exclusiva responsabilidade das decisões financeiras e de investimento que venham a tomar, mesmo que empregando os métodos e metodologias adquiridas no contexto formativo providenciado pela AIR Trading.

Por favor lea nuestra Política de Privacidad y de Protección de Datos.